taux d'usure :

les plafonds de juillet 2023

Rappel : Qu’est-ce qu’un taux d’usure ?

Le taux d’usure est le taux d’intérêt maximum annuel qu’un prêteur est autorisé à appliquer lors de l’octroi d’un crédit à un particulier ou à une entreprise. Ce taux est fixé par les autorités réglementaires. Ainsi, il peut varier en fonction de divers paramètres tels que la durée du prêt, le type d’emprunteur, etc.

L’objectif du taux d’usure est de protéger les emprunteurs contre des taux d’intérêt excessifs et abusifs. De ce fait, en fixant un taux maximum, les autorités réglementaires visent à prévenir les pratiques abusives des prêteurs en limitant la hausse des taux d’intérêt.

En effet, les taux d’usure ont un rôle essentiel dans le monde de la finance en France. C’est pourquoi, la Banque de France les fixe pour s’assurer que les établissements financiers n’appliquent pas des taux d’intérêt excessifs sur les crédits. Que ce soit pour des crédits à la consommation ou des prêts immobiliers à taux fixe. Ainsi, ils permettent de garantir une certaine équité entre les différentes offres de crédit sur le marché.

Enfin, depuis Janvier 2023, chaque mois, ces taux sont recalculés en tenant compte des taux pratiqués sur le marché et des évolutions économiques et financières.

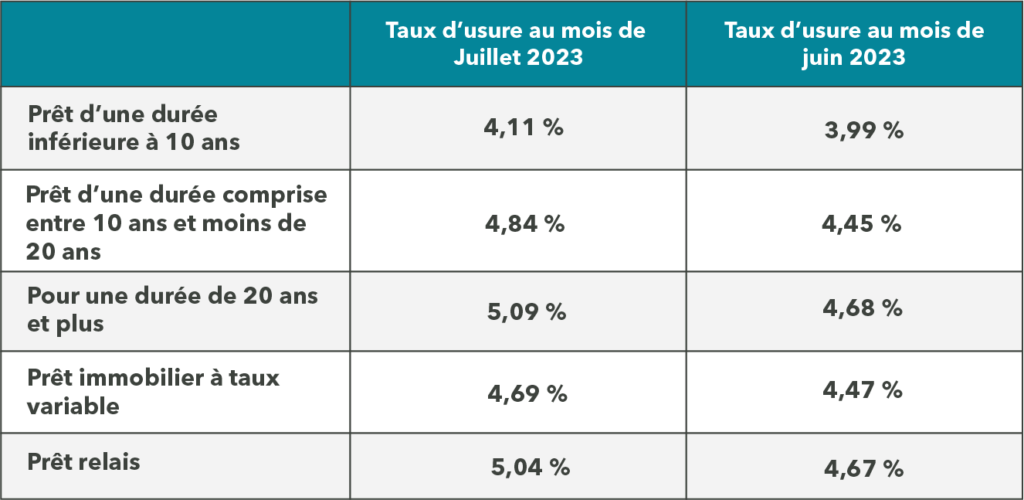

Révision des taux d’usure au 1er Juillet 2023

A cette date, les nouveaux taux d’usure sont établis à :

- 4,1 % pour les prêts à taux fixe pour une durée inférieure à 10 ans

- 5,09 % pour les prêts à taux fixe pour une durée de 20 ans et plus

Cependant, il convient de souligner que ces taux ne sont pas obligatoires et que les établissements financiers ont la possibilité de proposer des taux plus attractifs à leurs clients.

Calcul du taux d’usure

Ainsi, pour le calculer, la Banque de France prend en compte le taux moyen pratiqué par les établissements financiers sur le crédit à la consommation au cours du trimestre précédent, en y ajoutant un coefficient de majoration.

Ce coefficient est déterminé en prenant en compte de :

- l’évolution de l’inflation,

- la solvabilité des emprunteurs,

- la conjoncture économique,

- les conditions de financement des établissements financiers.

De ce fait, le taux d’usure varie en fonction de la durée du crédit et du montant emprunté.

Pour finir, le respect du taux d’usure est important pour protéger les consommateurs contre des taux d’intérêts excessifs. Ainsi que pour garantir une concurrence saine entre les établissements financiers.

>> Vous envisagez un projet immobilier pour de la location ? Locagestion, expert en gestion immobilière depuis plus de 20 ans, est là pour répondre à toutes vos questions !

Restez informé de l’actualité immobilière sur notre blog Investissement Immobilier France.

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.