Le taux d'usure révisé

tous les mois depuis le 1er février 2023

Bonne nouvelle pour les professionnels de l’immobilier et les emprunteurs ! Depuis le 1er février 2023, et ce pour une durée de 6 mois, le taux d’usure est révisé tous les mois. En effet, cette nouvelle mesure devrait permettre de fluidifier le marché de l’immobilier en réduisant les contraintes liées à l’octroi de crédits immobiliers.

Le taux d’usure : qu’est-ce que c’est ?

Le taux d’usure correspond au taux maximal légal auquel un prêt peut être accordé. Il vise à protéger l’emprunteur des propositions de prêts abusives et évite à celui-ci d’être dans l’incapacité de rembourser ses dettes. De plus, il varie en fonction du type de prêt : prêt personnel, prêt immobilier, crédit à la consommation ou renouvelable…

Ce dernier est calculé en fonction du taux moyen pratiqué au cours du trimestre précédent. La banque de France étudie ainsi chaque trimestre les TAEG (taux annuel effectif moyen) moyens auprès des établissements de crédit, pour chaque catégorie de prêt. Celui-ci est ensuite augmenté d’un tiers.

A noter : En cas de dépassement du taux d’usure, les organismes de crédit encourent à une peine de 2 ans d’emprisonnement ainsi qu’une amende de 300 000 euros. Cette sanction peut même aller jusqu’à l’interdiction d’exercer pour une durée de 5 ans.

Le taux d’usure revalorisé en 2023

Dans un contexte d’inflation, les banques avaient été contraintes d’augmenter leurs taux d’intérêts et de refuser de nombreuses demandes de prêts.

Actuellement, le taux d’usure est revalorisé chaque trimestre. Mais cela pose problème car les taux de crédits eux, changent tous les mois et pour certains plusieurs fois par mois.

Cette situation a conduit la Banque de France à proposer une solution d’ajustement pour protéger les emprunteurs et relancer l’activité. Cette mesure a été validée par le ministre de l’Economie, Bruno le Maire. Elle devrait permettre aux agences de rassurer leurs propriétaires quant à l’obtention d’un prêt pour financer leur projet immobilier.

La méthode de calcul restera inchangée en février 2023.

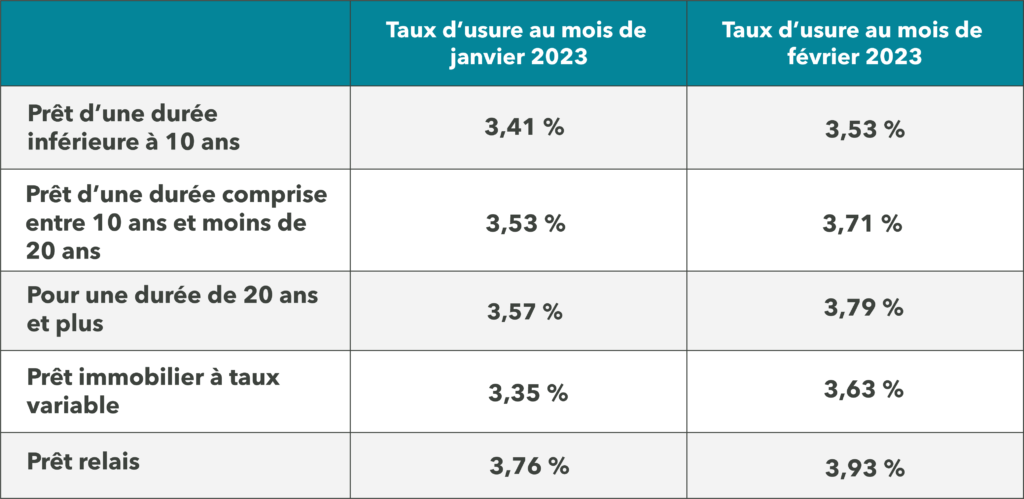

Ce tableau ci-dessous détaille l’évolution du taux d’usure pour chaque catégorie de prêt :

Comment ne pas dépasser ce taux ?

Il existe des solutions pour éviter de le dépasser et ainsi obtenir un prêt :

- Il est possible de souscrire une assurance emprunteur en comparant les prix dans différents organismes de crédit. Vous pourrez ainsi choisir l’offre la plus intéressante et la moins chère.

- Possibilité de négocier les frais annexes au prêt immobilier : frais de dossier, frais bancaires…

- Augmenter l’apport personnel ou revoir sa demande d’emprunt à la baisse.

>> Cette révision est une bonne nouvelle pour les emprunteurs et le pouvoir d’achat. Reste à savoir si l’augmentation du taux d’usure sera suffisante étant donné que les taux d’intérêts devraient continuer à augmenter.